房企发债融资仍然火爆中

近期,房地产企业债券发行数量仍处于较高水平。发行债券的主要原因是偿还债务和补充流动资金。以易亚通为代表的部分企业计划成立房地产投资信托基金(REITs),在新加坡证券交易所发行,成为房地产融资领域的最大焦点。

业内人士指出,目前房地产融资仍呈井喷态势,随着房地产企业融资新规的逐步推广,房地产企业将更加注重自身的造血能力。

债券发行数量持续增长

不少房地产企业债券融资票面利率偏低。以鲁能集团为例,公司于 10 月 19 日成功发行 2020 年公司债券(首次发行),债券发行规模 20.4 亿元,票面利率 3.85%,债券期限 5 年。随函附上发行人调整票面利率的选择权和投资者在第三年年底回购的选择权。本次债券募集资金扣除发行费用后,用于偿还 15 只鲁能债券的本金。

许多房地产企业都参与了房屋租赁债券。10 月 20 日,阳光城发布公告称,公司将于 2020 年向专业投资者发行住房租赁专项公司债券,并于 2020 年 10 月 21 日起在深圳证券交易所上市。本次债券实际发行金额为 8 亿元,票面利率为 6.67%,发行期限为 5 年。在第二年和第四年结束时,发行人可以选择调整票面利率,投资者可以选择回购。其中,计划用于房屋租赁项目 5.6 亿元,计划用于补充公司流动资金 2.4 亿元,包括但不限于支付项目资金、支付员工工资、购买原材料等

偿还负债和补充流动资金是房地产企业发行债券的主要原因。以中国铁路为例,公司于 10 月 19 日完成了 2020 年可续期公司债券的发行(第六期)。第一类实际发行规模 20 亿元,票面利率 4.2%;第二类实际发行规模 10 亿元,票面利率 4.47%。扣除公司发行债券所需的资金和负债后,用于偿还公司的流动资金和负债。其中,12 亿元计划用于偿还公司及子公司的银行贷款,其余用于补充流动资金。

10 月 15 日公告称,为盘活公司资产,公司将计划设立房地产投资信托基金(REITs),并在新加坡证券交易所发行。在专业机构的指导下,公司将自主选择优质物业项目,计划设立房地产投资信托基金,并成立 REITs 专项工作组,具体负责 REITs 目标资产包的选择、资产重组、红筹结构建设等工作,投资银行、审计、估值、法律服务等专业机构遴选相关 REITs 推广。

拟设立和上市房地产投资信托基金是亚通开拓创新融资渠道的有益尝试,新加坡 REITs 上市将有助于提高仓储资产的资本运营和管理能力,进一步增强仓储服务业务和供应链服务的综合竞争力,发行新加坡 REITs 现有供应链基础资产,可以降低资产负债率,优化公司资本结构,增加公司现金流,有效提高公司盈利能力。

易亚通认为,REITs 是一种信托基金,它通过发行股票或收益凭证来募集大部分投资者的资金,移交给专门的投资机构进行房地产投资管理,投资的综合收益按比例分配给投资者。REITs 是国际资本市场上一种成熟的金融产品,具有流动性高、收入相对稳定和安全性强的特点,可以有效地提振股票资产,降低实体经济的杠杆作用,实现基础设施资本化和专业化经营管理,对实体经济的发展具有重大价值。

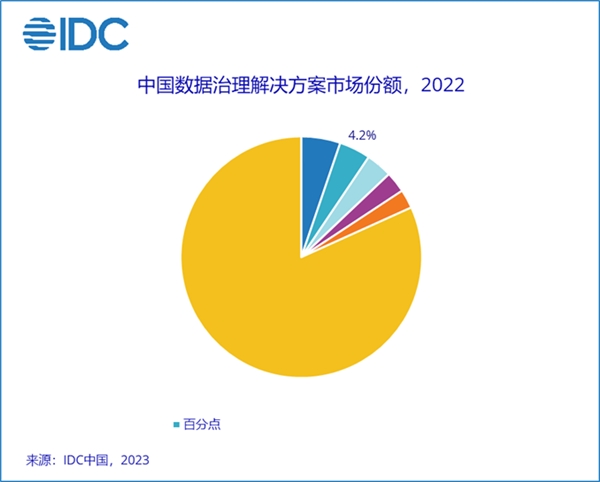

新加坡证券交易所是 2019 年全球最大的房地产投资信托 IPO 平台。新加坡是 2019 年全球房地产投资信托 IPO 市场的领军企业,占全球房地产投资信托 IPO 的 44%。

目前,国内公开发行的房地产投资信托基金试点领域仅限于基础设施领域,房地产业尚未发布相关文件。2020 年 4 月 30 日,中国证监会和国家发改委联合发布了 "关于推进房地产投资信托基金在基础设施领域试点工作的通知",并陆续发布了相关政策文件,标志着国内基础设施领域房地产投资信托基金试点项目的正式启动。

最近发布了 "深圳建设有中国特色社会主义试点项目清单",提出在交通、水利、物流仓储、工业园区等基础设施领域推出公开发行的 REITs。市场人士预计,公开发行的 REITs 试点项目将于今年落地。上述地区最初选择推出公共 REITs,是因为需要这些地区来弥补不足;第二,这些是传统的基础设施项目,更适合在试点初期启动。预计今后将扩展到新的基础设施相关领域。

融资行为的合理安排

在此之前,中央银行和住房建设部与有关部门在前期广泛协商的基础上,制定了重点房地产企业的资金监督和融资管理办法。中央银行金融市场部副主任彭立峰说,目前,重点房地产企业的资本监督和融资管理制度已经顺利启动,社会反应积极。下一步,中央银行会同住房建设部等有关部门,跟踪评估实施效果,不断完善规章制度,稳步扩大适用范围。

彭立峰说,重点房地产企业的资本监督和融资管理规则不仅是房地产市场长效机制建设的重要组成部分,也是房地产金融审慎管理体系的重要组成部分,其目的是增强房地产企业融资管理的市场化、规范性和透明性,促进房地产企业形成稳定的财务政策预期,合理安排自己的经营活动和融资行为,纠正一些企业盲目扩张的现象,提高房地产企业自身的抗风险能力。

中原房地产首席分析师张大维认为,住房融资仍然井喷。住房公司正努力应对政策变化的风险。目前,住房公司的融资难度处于历史最低水平,平均融资成本集中在 4% 至 5% 之间,远低于去年同期 6% 至 8% 的利率。

张大维指出,住房企业越来越重视国内融资,大多数住房企业为了应对未来可能发生的市场变化而加快储备。对于高杠杆公司来说,融资压力最近有所增加。

诸葛亮房地产分析师王效贤表示,根据国家统计局的数据,房地产行业的资本状况持续改善。随着住房企业新融资规则的逐步实施,住房企业将更加注重自身的造血能力。